ブログVlog

【中古マンション】年収別の総予算はこの動画だけで完璧です。

はじめに

「中古マンション購入の適性な予算がいくらなのかわからない…」と悩んでいませんか?予算の決め方には、色々あると思います。同僚がいくら位の物件を買っているから?年収でこれだけのローンを借りられるから?今の賃貸の支払いを同じだから?など様々な決め方はあると思いますが、本当にその決め方でいいのかな?そのように感じている方は多いと思います。

そこで、今回は、年収別の平均的なマイホーム購入の総予算についてシミュレーションを行っていこうと思います。年収別の総予算のシミュレーションを知ることは、どんなマンションなら購入できるのか、今後どれくらいの費用が必要になるのか、ということが分かり、マイホーム購入の初めの一歩になります。そこで、次の4つの項目に分けて、解説していきます。

①近年の中古マンション市場について

②マイホーム総予算の基本的な考え方

③年収別のマイホーム総予算

④中古マンションの総予算について、「これは絶対に知らないと危険」という注意点

本編

近年の中古マンション市場について

まず最初に、近年の中古マンション市場について解説していきます。中古マンション市場も近年値上がり傾向にあるので、早く買わないと上がってしまうと感じる方も多いと思いますし、実際に探してみて「え!こんなに高いのか!」この金額で買っちゃって本当にいいの?と、思ったよりも高くて驚かれる方も多いと思います。実際に、中古マンションはかなり上がっていますが、将来の相場を考えるにあたって、今高い物件、値上がっている物件は、この先ももっと値上がりしていき、逆に、人気が無いマンションは、人口減少などの要因によって今後より値下がりしていくと予想しているプロの方が多いです。つまり、不動産価格の二極化が今後もどんどん進んでいくだろうという事なんですね。ちなみに、不動産価格の二極化については、過去動画でも詳しく解説しているのでぜひ参考にしてください。

このような状況から、「自分の年収なら、どれくらいのマンションが購入できるのか、買っちゃってよいのか」と疑問を抱いている方は多いのかなと感じています。この二極化が進んでいる要因として、「超低金利の住宅ローン」と「中古マンションの在庫数の増加」が考えられます。

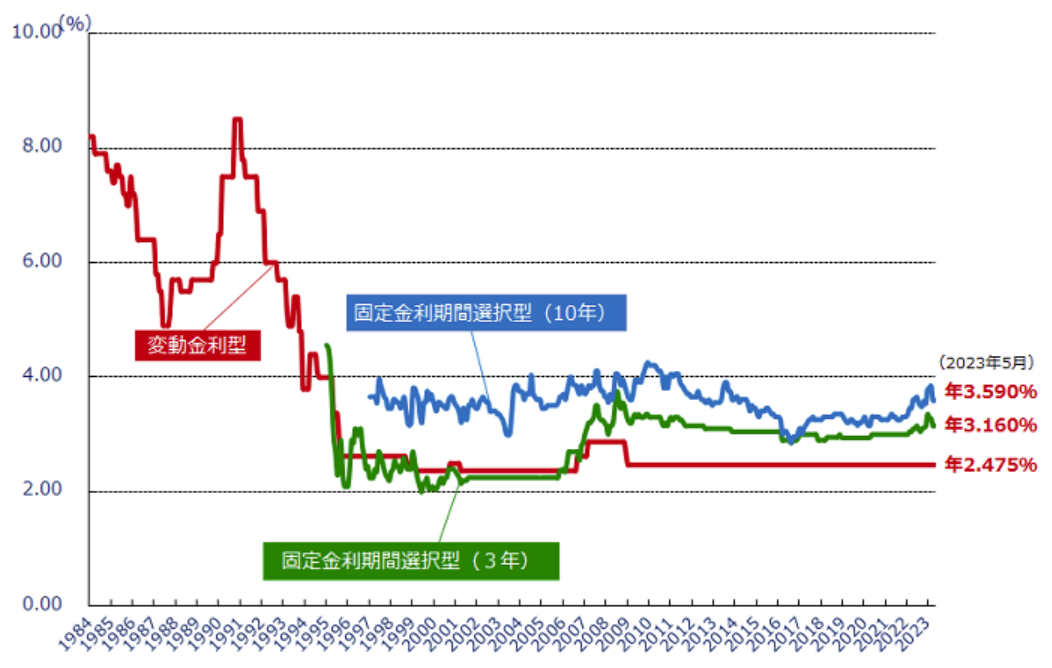

まず、「超低金利の住宅ローン」について解説します。住宅ローンの金利が低いことによって、多少物件価格が高くても、金利が低いので実際の返済は何とか払える程度だな。そう感じる消費者が多くなり購入しているので、需給のバランスからマンション価格がさらに上昇しているという状況が起こっています。実際に、フラット35が公表している「民間金融機関の住宅ローン金利推移(変動金利等)」(図1)を見ても、現在の金利が非常に低いことがわかると思います。

▲図1

バブル全盛期の住宅ローン金利だと、およそ5%程度であったので、現在の金利水準は歴史的に見ても最低の金利水準だとわかります。金利が低いと、マンションの価格が高くて金融機関から多くのお金を借りても、返済は許容範囲内でマンションを購入できてしまいます。ちなみに変動金利は今後も低金利が続くだろうと考えるプロの方が多いので、今後も、しばらくは借りやすい、高くても物件を購入しやすい状況ではないかと考えられます。

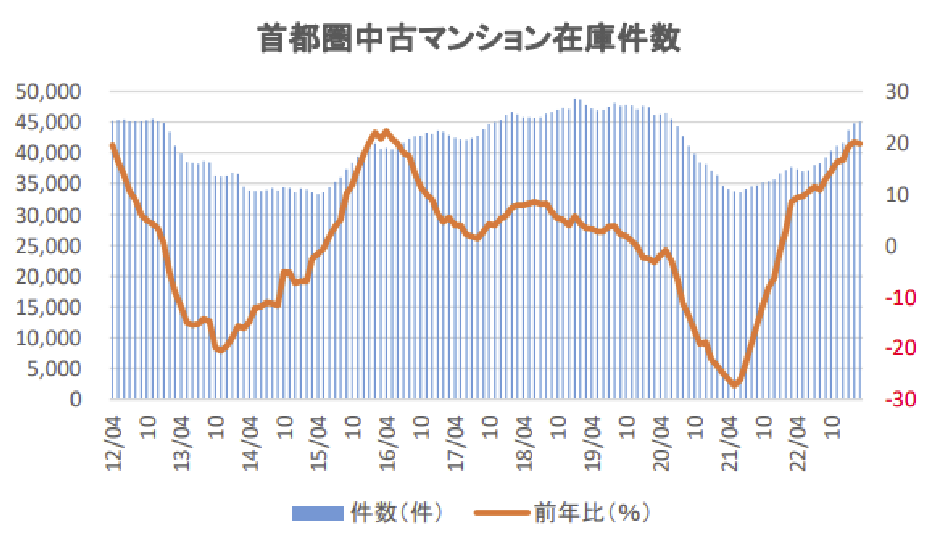

次に、「中古マンションの在庫数の増加」について解説します。コロナ禍の全盛期では、「おうち時間」という言葉が流行った通り、マイホーム購入者が大きく増加していました。そのため、需要と供給の関係性から、中古マンションの価格は上昇していきました。しかし、そんなコロナ禍の全盛期と比較すると、経済活動が戻りつつあるため、中古マンション市場における在庫の数も増加傾向にあります。実際に、公益社団法人不動産流通機構「首都圏中古マンション・中古戸建住宅 長期動向グラフ」(図2)では、首都圏中古マンション在庫件数において、2021年ごろには在庫数が大きく減少しましたが、現在は徐々に戻りつつある状況です。

▲図2

▲図2

つまり、全体的には物件数は増えているので、今までなかなか市場に出回ってこなかった人気エリアも、今見返してみると良い物件が見つかる事も考えられます。今後も中古マンションの在庫数は上昇していくと考えられますが、「人気のエリアだとあまり物件が出てこないため価格は上がり、人気のないエリアだと供給がコロナ後で増えていくので、ますます物件が余っていく」という需給バランスから、不動産の価格帯は人気エリアでは上昇していき、不人気エリアのマンションの価格はどんどん下落していって、不動産価格の二極化がより進むと考えられます。そのため、物件購入を検討されている方は、これらの市場動向もしっかり確認した上で、総予算を組んでいく必要があります。

マイホーム総予算の基本的な考え方

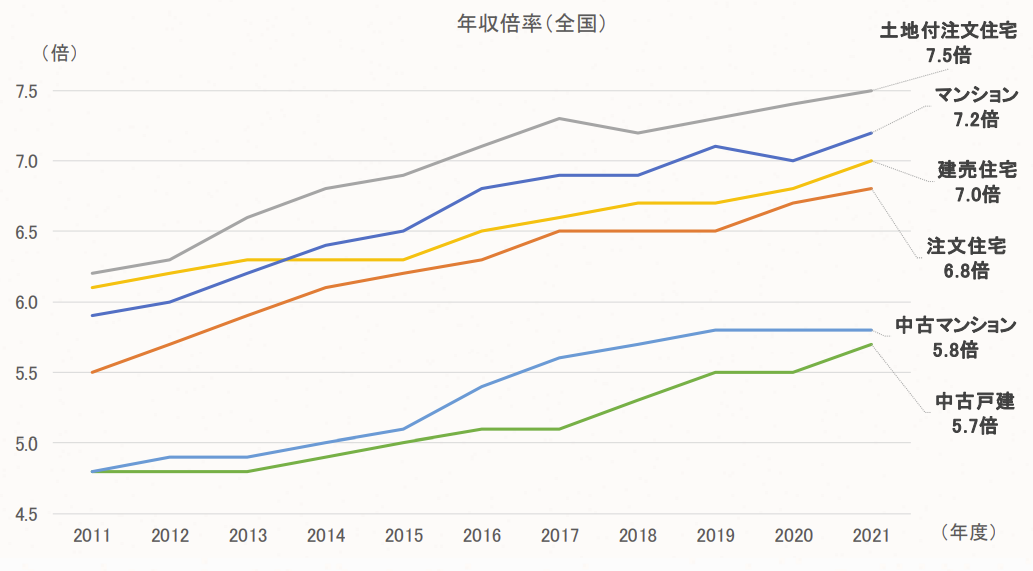

では、実際に自分の年収ならどれくらいの総予算を見積もれば良いのか、疑問に思われる方もいらっしゃると思います。そこで、次に年収別のマイホーム総予算について解説していきます。まず、マイホーム総予算の基本的な考え方は、「頭金+住宅ローンの借入金額」となります。ざっくり年収でマイホーム予算を考えるのであれば、年収×5〜7倍程度と考えるといいでしょう。実際に住宅支援機構が公表している「2021年度フラット35利用者調査」(図3)によると、中古マンション購入者の年収に対する借入額は年収の5.8倍となっています。

▲図3

年収に対する適正な住宅ローンの借入金額を考える場合に、年収と返済額との関係を示す「返済負担率」返済比率とも言いますが、その数値を参考にするといいと思います。返済負担率とは、年収に対する年間のローン返済額の割合のことです。一般的には、返済負担率は25%を超えないようにすると、無理のない返済計画を立てられると言われています。実際に「フラット35」のデータでは、年収400万円未満の方は返済負担率を30%以下、年収400万円以上の方は35%以下が望ましいと公表しています。さらに余裕を持って住宅ローンの借入するのであれば、年間合計返済額の割合は「20%〜25%」程度までに抑えておくといいのかなと思います。

ちなみに、住宅ローンの借入期間についてですが、基本的には超低金利で借入できる住宅ローンは長く返済期間を組む方が良いと考えられます。もちろん、借入期間が短い方が、金利の利息も減るため、総返済額は少なくなるメリットはありますが、元々が低金利なので大した差はありません。それよりも期間を短くし過ぎてしまった為、毎月の返済額が高くなり、返済不能に陥るリスクが上がりますので、できる限り長く返済期間を設けることで、家計に余裕が生まれてくるのかなと思います。

年収別の総予算シミュレーション

それでは、実際に年収別のマイホーム総予算のシミュレーションについて解説していきましょう。今回のシミュレーションでは、わかりやすく、頭金は「0円」で考えております。また、住宅ローンの年間合計返済額の割合は、安全性を考えて、「25%」、住宅ローンの金利は変動金利で0.4%、元利均等返済でシミュレーションしていきます。

住宅ローンの借入期間は、多くの方が選択するであろう35年間の返済期間で計算していきましょう。

【400万円】マイホームの総予算

年収400万円の方が、中古マンション購入の総予算のシミュレーションを行うと、借入可能額:3070万円 毎月の返済額:83,333円となります。

【500万円】マイホームの総予算

年収500万円の方が、中古マンション購入の総予算のシミュレーションを行うと、借入可能額:3830万円、毎月の返済額:104,166円となります。

【600万円】マイホームの総予算

年収600万円の方が、中古マンション購入の総予算のシミュレーションを行うと、借入可能額:4600万円、毎月の返済額:125,000円となります。

【700万円】マイホームの総予算

年収700万円の方が、中古マンション購入の総予算のシミュレーションを行うと、借入可能額:5350万円、毎月の返済額:145,833円となります。

【800万円】マイホームの総予算

年収800万円の方が、中古マンション購入の総予算のシミュレーションを行うと、借入可能額:6130万円、毎月の返済額:166,666円となります。

【900万円】マイホームの総予算

年収900万円の方が、中古マンション購入の総予算のシミュレーションを行うと、借入可能額:6900万円、毎月の返済額:187,500円となります。

【1000万円】マイホームの総予算

年収1000万円の方が、中古マンション購入の総予算のシミュレーションを行うと、借入可能額:7650万円、毎月の返済額:208,333円となります。

中古マンション総予算「知らないと危険」な注意点

ここからは、中古マンションの総予算について、「これは絶対に知らないと危険」という注意点について解説していきます。先程のシミュレーションの結果を通して、自分の年収ならどれくらいの中古マンションなら購入できるのか、イメージがついてきた方も多いのかなと思います。この金額よりも多く借りようと思えば正直、借りられてしまうとは思います。しかし、実際に住宅ローンの借入をしてマンションを購入するのであれば、「銀行が貸してくれるんなら、これくらいは返せるって事だから大丈夫でしょ?」というふうにざっくりとした計画での借入には注意してください。銀行は借入する方の年収・年齢・職業などをみて、融資するかどうかを検討してはいますが、借入できる上限額で借入してしまうと、仕事を失ってしまったり、思ったよりも給料が増えなかったり、家族が増えたりと想定外のことが起こった場合に身動きが取れない、返済できない状態に陥ってしまいます。

そのため、今回実施したシミュレーションのように、住宅ローンの借入金額を年収から返済負担率に落とし込んで、借入可能額を計算していくことで、現実的に借入可能な金額までブレイクダウンしていくことをおすすめします。また、「家賃を支払うよりもマンションを購入した方がお得」などの、不動産会社からの安易な営業トークに乗せられて、なんとかなるとマンションを購入してしまうのも危険です。賃貸かマイホームかという問題では、それぞれのメリット・デメリットと比較しなければならず、安易な考え方でマイホームを購入することは避けましょう。ご自身で情報収集したり、信頼できる不動産業者に相談したりして、しっかりシミュレーションを行った上でマイホーム購入の検討をして下さいね。

まとめ

今回は「【中古マンション】年収別の総予算シミュレーション」について解説してきました。今回のシミュレーション結果を参考にして、無理のないマイホーム資金計画を立てていきましょう。実際には、信頼できる不動産会社と相談しながら、マイホームの資金計画や、住宅ローンの借入手続きを行っていくと思います。

目黒を中心に、都心城南(品川・目黒・世田谷・大田・港etc)の不動産については、武蔵小山最大級の不動産会社ウィローズにお任せ下さい。お客様のご要望に合った物件をご提案させていただきますので、お気軽にご相談ください。

まとめ

記事監修者

朝倉 大樹(宅地建物取引士)

株式会社ウィローズ 代表取締役

2000年不動産ベンチャー企業入社、28歳で最年少営業部長、29歳で最年少役員に抜擢。上場準備にも携わるが、リーマンショックによる倒産危機を経験するなど激動の20代を送る。

2012年株式会社ウィローズを創業。「お客様の利益を第一に」を理念に、売上高30億円を超えるグループ企業に成長。

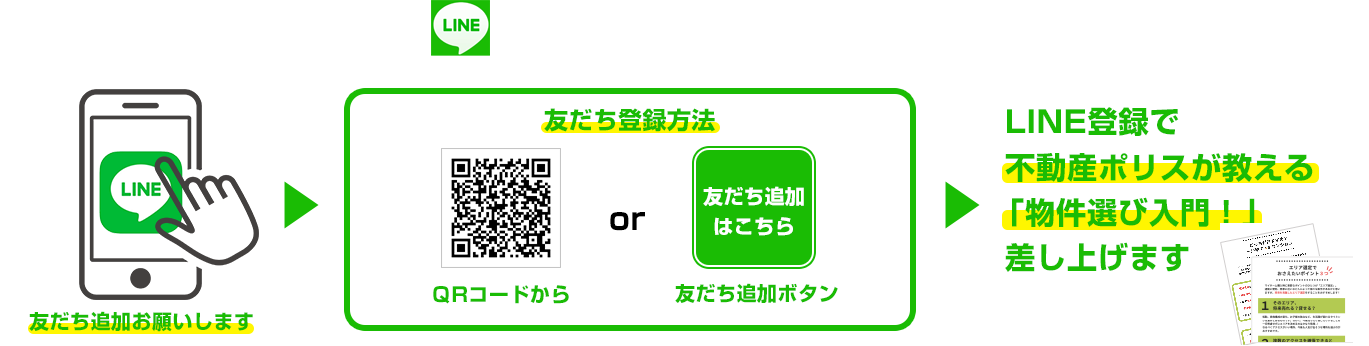

不動産業界とお客様との情報の非対称性を解消するべくYouTube「不動産ポリス」を配信中。

.png)