ブログVlog

あなたは本当に大丈夫?夫婦ペアローンに潜むリスク

はじめに

夫婦で組む住宅ローンを組むペアローンは、二人がそれぞれ銀行から住宅ローンを借りられるので、トータルの借入金額を増やすことができます。住宅購入の予算が上がってよりいい家を買うことができる、ローン控除がより多く受けられる、といったいい側面ももちろんあるのですが、ここに潜む「闇!」「リスク!」もあります。今回はペアローンのメリット、デメリットについて解説してまいります!ぜひ最後までごらんいただき、自分ならどうするといいのか、のヒントにしてもらえればと思います。

本編

ペアローンのメリット① 予算アップで夢のマイホーム

買いたい物件が見つかってローン審査をしたところ、一人の収入ではローンが借りきれない、借入可能額が届かない場合に、配偶者の収入を足してローンを組むことがあります。

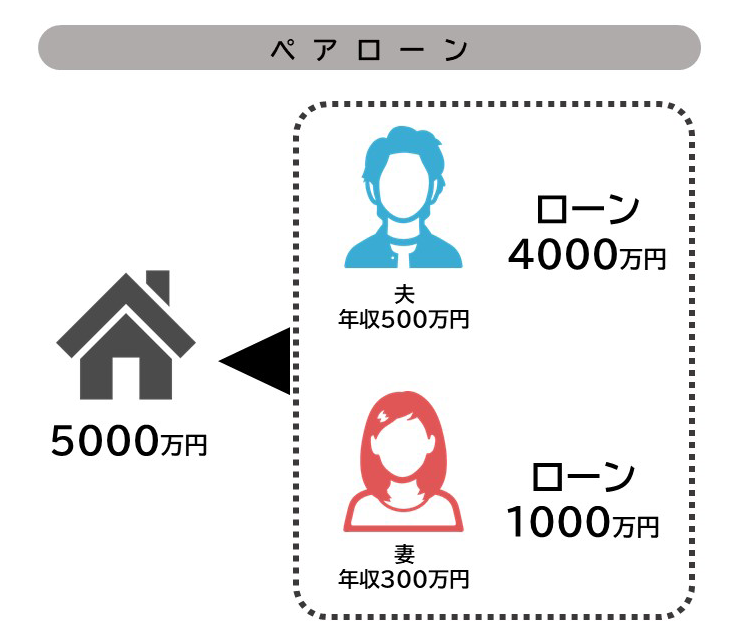

具体的には、5000万円の物件に対して5000万円のローンを組みたい場合、夫の年収が500万円だと、一人では5000万円借りられない、4000万円が借入可能額の上限です、となった場合に、妻の収入がある場合には、例えば300万円の収入があるので、妻も1000万円のローンを組んで、ご夫婦あわせて5000万円に借りられるので、この物件買えますね!!となります。

このようにローンを二人で組むことを「ペアローン」と言います。ペアローンのメリットとしては、1つ目:借り入れ可能額が増える、2つ目:住宅ローン控除適用が2人になる、この2点です。

まず1つ目の「借り入れ可能額が増える」ですが、住宅ローンは基本的にはサラリーマンの方ですと、年収の7倍とか8倍とかが目安となってきます。手取りではなくて額面の7倍とか8倍です。夫の年収が500万円だと、3500万円から4000万円くらいが借入可能額の目安になります。ここに妻の年収が300万円あると、2000万円前後プラスで借りられるので、世帯での借入可能額が5500~6000万円位になるということです。今は共働きの方がとても多いので、ペアローンによって借入可能額がグーンと増えて希望物件に手が届く人も多いです。

また、住宅ローンって基本的には一人あたり上限1億円なんです。ご年収が2000万円ある方でも、7倍だから1億4000万円ローンが借りられる訳ではなくて、1億円超えると審査のハードルが凄く上がってしまうんですね。それが同じ世帯年収2000万円でも、夫の年収1000万円、妻の年収1000万円みたいないわゆるパワーカップルの場合、夫7000万、妻7000万とペアローンで審査を出せば、比較的すんなり1億4000万円のローンが通ったりします。そういう風に借入額を増やすという意味ではペアローン非常に効果性が高いです。

■ペアローンのメリット② ローン控除も倍で得しちゃう

ペアローンのメリットの2つ目が住宅ローン控除です。住宅ローン控除については詳しく説明をしているパトロール動画がありますので、是非チェックしていたければと思いますが、概要をお伝えすると、住宅ローンを組むと借入残高の1%分、所得税と住民税が戻ってくるというものです。これが10年から13年戻ってくるので結構大きいんですね。ただ上限があってローン残高4000万円までの1%なので、仮に7000万ローンを組んでも4000万円までの1%で年間40万円の控除になります。でもペアローンの場合だと、同じ7000万円を夫3500万円と妻3500万円で組むことにより、それぞれ35万円つづローン控除が使えるので、世帯では年間70万戻ってくるということになります。10年換算だと、400万円と350+350で700万円ですから300万円くらい違ってきます。これは結構大きいですよね。

ここまでのメリットをみると、ペアローンの方がいいじゃん!と思われるかもしれませんね。ここからです、ペアローンのデメリット、リスクをご説明いたします。

■ペアローンのデメリット① 万一の時!ローンが残ります

まず、リスク1つ目が:団信です。団体信用生命保険といいますが、住宅ローンを組むと債務者が亡くなられた時にローンが全て保険で弁済されて0になる保険が無料でついてくる、みたいなイメージです。夫がひとりで5000万円のローンを組んでいた場合、夫に万が一のことがあったらローンは無くなります。0円になります。これがペアローンで夫2500万、妻2500万で組んでいた場合、夫に何かあった場合は、夫の方しか弁済されないので、妻の2500万円は残ります。この点は注意ポイントです。

■ペアローンのデメリット② ライフスタイルの変化に弱い

リスク2つ目が収入の変動です。夫だけでローンを組む場合は、夫の年収がもし下がってしまっても、妻の収入で支払いを補填することができますし、妻が専業主婦の場合は、働いて家計を支えることも可能です。それがペアローンでそれぞれがそれなりのローンを組んだ場合、どちらかの収入が減ったり、働けない事情が生まれた場合に、ローン返済が一気に重くなってしまいます。

よくあるケースとしては、出産、育児です。結婚されたばかりの時って、「支払いは折半でいこうよ」とか「財布は別だから!」みたいな感じで、それぞれの年収に応じてペアローンを組まれる方が結構多いんですが、現実的に出産されたりお子様が小学校に上がるくらいまでは、妻がそれまでみたいにフルタイムで働けないことがあります。夫が主夫になるケースもありますし、出産、育児中は収入が減るケースが多いので、その時でも支払える金額でペアローンを組まないと、破綻する可能性はあります。

お子さんが小さい時ってただでさえ大変じゃないですか!?その時にお金の面でも大変だと、ちょっと、つらいですよね…。しかも、ローン控除は「払っている所得税が戻ってくる」という制度なので、出産や育児で仕事をやめてしまうと、ローン控除の還付も0円になってしまいます。せっかくローン控除を分けたのに、戻ってこない。だったら、初めから全額夫がローン組んだ方がローン控除多かったね、ということもあるので、長期的なライフプランも考慮した上で、ローンを一人で組むのか、ペアローンにするのか、お決め頂ければと思います!

まとめ

ペアローンのメリットは、借入金額が増え、ローン控除でも2人分戻ること。

ペアローンのリスクは、万一のときローンが残ってしまうこと。

収入の変動により返済が厳しくなったり、ローン控除が戻ってこなくなる。

ペアローンにすると、借入金額が大きく増えるのですが、返済計画を十分に検討して余裕のある借入額に抑える。これにつきると思います!

記事監修者

朝倉 大樹(宅地建物取引士)

株式会社ウィローズ 代表取締役

2000年不動産ベンチャー企業入社、28歳で最年少営業部長、29歳で最年少役員に抜擢。上場準備にも携わるが、リーマンショックによる倒産危機を経験するなど激動の20代を送る。

2012年株式会社ウィローズを創業。「お客様の利益を第一に」を理念に、売上高30億円を超えるグループ企業に成長。

不動産業界とお客様との情報の非対称性を解消するべくYouTube「不動産ポリス」を配信中。

.png)